Россия осваивает исламские финансовые механизмы по законам шариата

18.05.2023 16:55

Поделиться в социальных сетях:

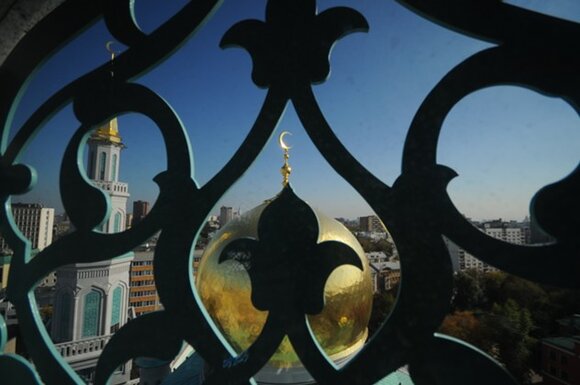

Фото: Москва 24/Александр Авилов

Однако в этой области действуют свои строгие правила, которые должны соблюдать представители всех религий, отметил доцент кафедры мировых финансовых рынков Российского экономического университета имени Плеханова Ильяс Зарипов.

С 1 февраля этого года должен был стартовать эксперимент по внедрению исламского банкинга в Дагестане, Чечне, Башкирии и Татарстане. Однако пока его отложили. Законопроект прошел в Госдуме только первое чтение. Сейчас к нему готовятся поправки. Главное в этом механизме - отказ от процентов, предоставлять услуги смогут только некредитные организации партнерского финансирования, пояснил инвест-банкир, автор телеграм-канала BitKogan Евгений Коган.

Между тем, исламский банкинг давно придумал, как обходить некоторые запреты, добавил Евгений Коган. Например, по его словам, участники рынка делят не проценты, а результаты.

К компаниям, которые торгуют акциями на бирже, в исламе тоже предъявляются отдельные требования. Поэтому все финансовые игроки проходят скрининг, рассказал доцент кафедры мировых финансовых рынков Российского экономического университета имени Плеханова Ильяс Зарипов.

Однако только финансовой системой сотрудничество России со странами Ближнего Востока не исчерпывается, считают эксперты. Большой потенциал они видят в совместном развитии транспорта, туризма, айти-, био- и медицинских технологий, робототехники.

-

07:21

Нежелающим убирать за собакой обещают штрафы до 10 тысяч рублей

07:21

Нежелающим убирать за собакой обещают штрафы до 10 тысяч рублей

11.07 12:15

-

07:29

Эксперт назвал причины пожара на производственном цеху в Химках

07:29

Эксперт назвал причины пожара на производственном цеху в Химках

11.07 11:40

-

03:17

"Доля капиталиста": льготная ипотека

03:17

"Доля капиталиста": льготная ипотека

11.07 11:05

-

01:31

"Автоновости": Jetta VS-5 и Opel Frontera

01:31

"Автоновости": Jetta VS-5 и Opel Frontera

10.07 17:25

-

04:05

В Госдуме хотят установить потолок цен на авиабилеты

04:05

В Госдуме хотят установить потолок цен на авиабилеты

10.07 16:15

-

04:51

Земля в Подмосковье может подешеветь

04:51

Земля в Подмосковье может подешеветь

10.07 15:40

Подкасты

-

Эксперт по этикету Альбина Холгова – о том, когда допустимо нарушать правила

Эксперт по этикету Альбина Холгова – о том, когда допустимо нарушать правилаВ подкасте "Личный подход" – президент Национальной ассоциации экспертов по деловой этике, этикету и протоколу Альбина Холгова

25.09.2024 12:00

-

Почему певец Гарик Burito не хочет быть продюсером для своей жены

Почему певец Гарик Burito не хочет быть продюсером для своей женыВ подкасте "Поймать звезду" – певец Гарик Burito

24.09.2024 12:00

-

Неочевидные идеи для путешествий

Неочевидные идеи для путешествийВ подкасте "Дома хорошо" – организатор корпоративных мероприятий, автор телеграм-канала "Любопытошная" Екатерина Севковская

23.09.2024 12:00

-